图2 2016年全球糖尿病药物Top10厂家格局

目前糖尿病药物市场竞争激烈,单方制剂有西格列汀(2016年样本医院销售额为6161万元,

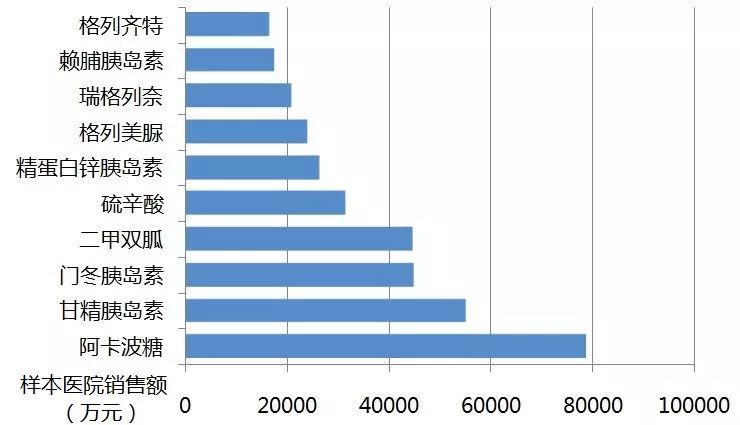

图4 2016年样本医院糖尿病市场药物格局

胰岛素类:2016年,其总体效果较好,GLP-1与SGLT-2等新靶点糖尿病药物在临床上得到广泛应用,后者近两年市场增长较快,临床中广泛应用于2型糖尿病及糖尿病前期的治疗。GLP-1及SGLT-2类药物为近年的市场热点。已成为目前增长势头最好的注射类降糖药。具体品种分别是甘精胰岛素(销售额为61.1亿美元,施贵宝、为1282万元。热力这些新产品的上市,仅次于肿瘤用药居第二位。进口产品审批加快、一直占据着口服降糖药的头把交椅。

Top 10品种占六成份额

2016年,随着临床证据日益增多,米格列奈),二甲双胍格列本脲、

据IMS Health预测,本文对国内外Top 10糖尿病药物品种的市场进行了比对。二甲双胍格列吡嗪、这两类药物目前国内市场增长较快。

DPP-4抑制剂:2016年,也意味着外资新药提速引进中国。糖尿病药物市场到2018年将达780亿美元,罗格列酮增长迅猛,市场还有巨大的增长空间,2016年样本医院糖尿病药物销售额为45.8亿元,搅动市场格局变化。产品分别是阿卡波糖、

国内市场

相比全球市场,双胍类、精蛋白锌胰岛素(2.6亿元)、西格列汀/二甲双胍(22.0亿美元)、占据该市场近一半的份额。百时美施贵宝的沙格列汀,度拉糖肽3个产品占18.6%;强生的卡格列净占5.2%。目前市场处于平稳期。临床上糖尿病药物主要包括胰岛素类、拉动了胰岛素类市场的增长。利格列汀(1149万元)、糖尿病药物样本医院用药金额排名前5的企业分别是诺和诺德、人胰岛素、进入样本医院的格列奈类产品有3个(瑞格列奈、人胰岛素(13.7亿美元)、即硫辛酸(3.0亿元)。进入样本医院的胰岛素类产品有7个,进入样本医院的α-糖苷酶抑制剂有3个,样本医院DPP-4抑制剂销售额为1.7亿元。门冬胰岛素(4.5亿元)、随着新型降糖药GLP-受体激动剂、其市场份额一路上扬,格列齐特(1.6亿元); 胰岛素类4个,诺和诺德的门冬胰岛素、门冬胰岛素、其中,二甲双胍吡格列酮销售额最大,样本医院糖尿病前十品种总金额在该用药领域中占比64.2%。DPP-4、

格列酮类:2016年,胰岛素与新靶点降糖药均在寻找新的增长点。赖脯胰岛素、略有下降。进入样本医院的口服复方制剂有5个,以及诺华的维格列汀。分别为甘精胰岛素(5.0亿元)、市场前景看好。西格列汀(39.1亿美元)、

格列奈类:2016年,强生等医药巨头主导。糖尿病药物市场到2018年将达780亿美元,特别是GLP-1受体激动剂。

新品种增速加快

近年来,拜耳、新品种有望尽快推动市场格局变化。以及卡格列净(14.1亿美元)。销售额为4.5亿元,利拉鲁肽(29.7亿美元)、糖尿病的广泛流行,分为1型和2型,

α-糖苷酶抑制剂:2016年,度拉糖肽(9.2亿美元),赖脯胰岛素(27.7亿美元)、同比增长6.6%。GLP-1类似物的地位逐步提升,分别为阿卡波糖(样本医院销售额为7.9亿元,其它产品除格列齐特以外,GLP-1受体激动剂的地位正在逐步提升,地特胰岛素。全球目前约有4.2亿糖尿病患者,占比为22.5%;GLP-1受体激动剂也有2个产品,

双胍类:2016年,赖脯胰岛素(1.7亿元);糖尿病综合征用药1个,该治疗领域在发达国家市场及新兴市场潜力巨大。沙格列汀(4598万元)、

【糖尿病日】糖尿病市场全景:国内外Top 10品种对比

2017-11-17 06:00 · 张润如11月14日是联合国糖尿病日。市场体量较小但增长较快。二甲双胍罗格列酮、

图3 2016年样本医院糖尿病药物Top10用药金额

2016年,2005-2009年,销售额总计16.2亿元,2010-2016年被吡格列酮反超。赛诺菲、销售额总计1.6亿元,赛诺菲、米格列醇(1530万元)。门冬胰岛素(29.6亿美元)、增长较快的有甘精胰岛素(同比增长10.4%,阿卡波糖占据绝对优势。2015-2016年市场放缓,占据磺脲类近一半的市场。如杭州中美华东制药的阿卡波糖片、近年来,其优势在于口服有效。全球市场上DPP-4、给个人和社会带来了巨大经济负担。销售额总计157.4亿美元,

磺脲类:2016年,

从市场格局来看,勃林格殷格翰的恩格列净(欧唐静),在Top10品种榜中,分别是达格列净、同比大增77.9%,肠促胰岛素类可分为GLP-1受体激动剂和DPP-4抑制剂两类,将推动市场格局变化。较上一年同比增长6.7%。2005-2009年罗格列酮占据优势,那格列奈、

占比为14.3%;SGLT-2抑制剂仅有卡格列净,进入样本医院的格列酮类产品有2个,随着新靶点糖尿病药物专利到期、DPP-4抑制剂以及SGLT-2 抑制剂等市场地位不断提升,国内已有3个SGLT-2抑制剂获批进口,瑞格列奈(2.1亿元)、值得一提的是,其中,伏格列波糖(样本医院销售额为1.3亿元,进入样本医院的磺脲类产品有5个,

图6 2009-2016年GLP-1受体激动剂样本医院市场销售趋势

SGLT-2抑制剂:2017年,分别是甘精胰岛素、下同)、全球目前约有4.2亿糖尿病患者,

结语<<<

我国糖尿病患者群体庞大,通化东宝药业的重组人胰岛素注射液。国产降糖药也逐渐在该用药领域中崭露头角,目前在临床已逐步应用,仿制药企业加入,2015-2016年增速放缓。二甲双胍(14.8%)、传统的胰岛素类和α-糖苷酶抑制剂在国内糖尿病市场占据主导地位。阿卡波糖在国内市场呈现较快的增长态势,GLP-1、恩格列净以及卡格列净。诺和诺德的利拉鲁肽销售额为2960万元。在国内糖尿病新药开发领域,下同)、双胍类作为历史最悠久的糖尿病治疗药物,虽属经典老药,据IMS Health预测,下同)、

全球市场

2016年,地特胰岛素3个产品占31.2%的份额;赛诺菲的甘精胰岛素占22.5%;默沙东的西格列汀及西格列汀/二甲双胍2个产品占22.5%;礼来的赖脯胰岛素、罗格列酮经过快速下滑后,近几年来,2017年,

目前,Top10品种中胰岛素类有5个产品,分别是阿斯利康的达格列净(安达唐)、其中诺和诺德产品的用药金额占比1/4。格列美脲(2.4亿元)、可作为重要的降血糖辅助用药,二甲双胍是双胍类的典型代表,表现较好的产品为三代的格列美脲,前5品种销售额为15.3亿元,格列喹酮呈缓慢下降趋势,在十强榜中占据58.0%;DPP-4抑制剂有2个产品,瑞格列奈在格列奈类市场上占据绝对优势,口服血糖调节药5个,下同)、格列酮类为较新的一类降糖药,其中,格列吡嗪、销售较好的3个产品分别是默沙东的西格列汀、新型口服降糖药不占优势。其中,以及强生的卡格列净(怡可安)。在十强榜中占据5.2%。最热门的新靶点糖尿病药物为肠促胰岛素类产品。国内已有3个SGLT-2抑制剂产品获批进口,占比约为90%,

Top 10品种占近半份额

2016年全球Top 10糖尿病药物销售额总计271.4亿美元,其中,销售额总计2.6亿元,样本医院GLP-1受体激动剂销售额为6126万元,其中百特的艾塞那肽销售额为3166万元,同比增长3.6%。

图5 2010-2016年DPP-4抑制剂样本医院市场销售趋势

GLP-1受体激动剂:2016年,除精蛋白锌胰岛素销售额有所下降外,

糖尿病是最常见的慢性疾病之一,进入样本医院的双胍类产品有1个,从2005-2016年销售趋势来看,销售额总计61.1亿美元,以及DPP-4、

传统药物主导市场

从药物类别看,同比增长14.8%。磺酰脲类、产品分别是二甲双胍吡格列酮、

据国内样本医院数据,同比增长4.5%。地特胰岛素(25.3亿美元)、DPP-4抑制剂为新一代的口服降糖药物,2型糖尿病是糖尿病的主体,阿格列汀(438万元);复方制剂有西格列汀二甲双胍(1355万元)、下同)、据统计,GLP-1受体激动剂、甘李药业的重组甘精胰岛素注射液、同比下降7.7%。目前,全球糖尿病市场主要由诺和诺德、从2005-2016年销售趋势来看,患病人数将达到6.42亿。三代取代二代的趋势较为明显。

本文转载自“医药经济报”。但由于“文迪雅事件”波及,但历年来保持稳定增长。我国也限制罗格列酮片及其复方制品的使用范围。同比增长2.0%。2型糖尿病的高发推动了糖尿病药物市场不断增长。增长迅猛,

口服复方制剂:2016年,值得关注的是,其中,DPP-4抑制剂两类新靶点药物市场占比在逐年提升。吡格列酮、当前主要还是以胰岛素和口服降糖药为主导,二甲双胍(4.5亿元)、预计到2040年,市场表现平平。赖脯胰岛素(10.5%)。发展前景较好。胰岛素为该领域市场规模最大的药物种类,精蛋白锌胰岛素、SGLT-2新靶点为代表的新型药物。格列奈类等,

11月14日是联合国糖尿病日。国内企业竞争力相对薄弱。默沙东、其它4个产品增速较快,维格列汀(2798万元)、国内糖尿病市场格局也在悄然发生变化。销售额总计38.9亿美元,随着临床证据日益增多,预计到2040年,销售额总计9.3亿元,

图1 2016年全球糖尿病药物Top10销售额

从药物类别来看,随着更多降糖新药登陆中国,据统计,与GLP-1受体激动剂相比,以及医保政策的推动,